再建築不可物件の固定資産税は安いと聞くけど、どの位安いのか気になる方もいらっしゃるかと思います。

私共も全国の再建築不可物件を扱うため、固定資産税、都市計画税が幾らくらいか調べるのですが、インターネットでどれだけ検索しても『固定資産税が安い』としか書いておらず、いったいどの位安いか書いているサイトを見たことがありません!

そこで、現役不動産屋の社長である私が再建築不可物件の固定資産税、都市計画税が幾らくらいなのか横浜市を事例に検証してみます。最後までお読みいただけましたら幸いです。

著者情報

株式会社ドリームプランニング 代表取締役 高橋 樹人

著者が経営する「株式会社ドリームプランニング」は、日本全国の再建築不可物件や底地・借地などの特殊な不動産を専門的に取り扱うため、多数の不動産トラブルの相談を受けておりました。

大変ありがたい事に日本全国から不動産のご相談を頂いており、無料査定を行い、5000万円位までの物件であれば最短2日でお買取りさせていただくことも可能です。

ご売却にお困りの不動産がございましたら、こちらからお気軽にご相談くださいませ。

1.再建築不可物件の固定資産税、都市計画税って本当に安いの?

結論から言うと、無道路地で4~6割程度、取引の価格から考えるとそこまで安くないと感じるかもしれません。

再建築不可物件の評価額の正確な計算方法は道路までの距離によって変わる為、税理士の先生にご相談するのが一番ですが、横浜市を参考としてご説明します。

「横浜市固定資産評価事務取扱要領」には、無道路地評価算出法について、以下のように書かれています。

直接道路に接していない無道路地は、出入りが不便な事や家屋等の建築が不能または困難であることなど、その利用上強く制限を受けているため、一般的にその利用価値は相当程度低いものになっている。

参照:横浜市固定資産評価事務取扱要領

そして、「利用上最も合理的であると認められる路線の路線価に奥行価格補正率によって求めた補正率、通行開設補正率表によって求めた補正率、及びその無道路地の近傍の宅地との均衡を考慮して定める無道路地補正率表を乗じて1㎡辺りの評価点を求め、これに当該無道路地の地積を乗じてその評点数を算出する」とあります。

正直これだけ読んでも良く分からないので、以下に例を出してご解説いたします。気になることやわからないことがございましたら、こちらからご連絡いただけましたら幸いです。

2.再建築不可物件の固定資産税・都市計画税はどの位安くなるの?

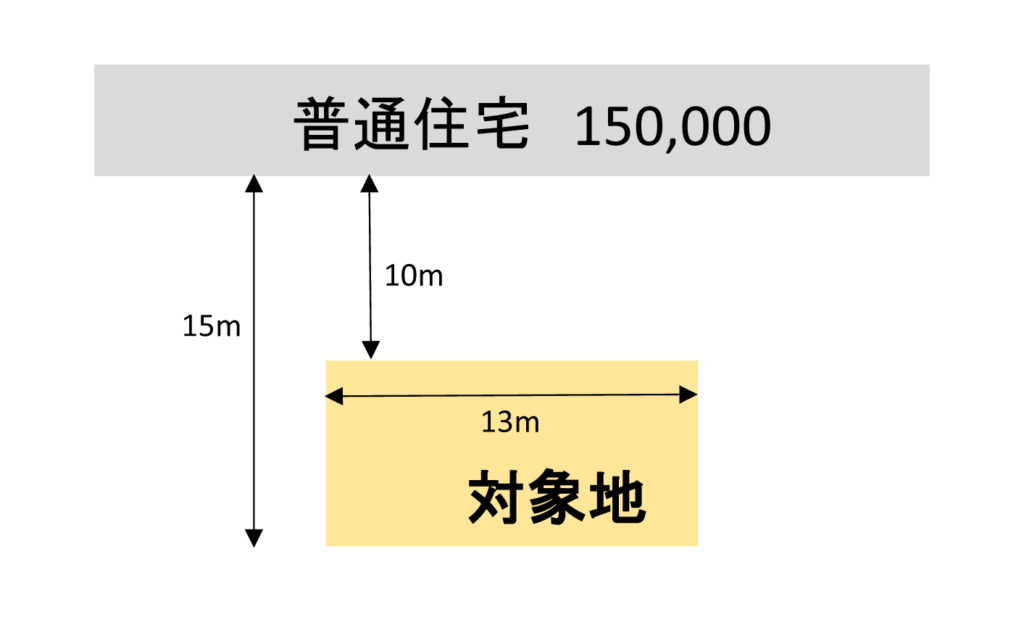

上記のように150,000円/㎡の前面道路が近い固定資産税路線価の土地があるとします。この土地の固定資産評価額については、以下のような計算になります。(※固定資産税路線価と相続税路線価は異なります)

① 無道路地の補正率

0.90(近い奥行き10mの通路開設補正率)×0.6(無道路地補正率)=0.54

→つまり、普通に接道している不動産の54%が不動産の評価になります。

② 1㎡辺り評点数

150,000(正面路線価)×0.54=81,000

③ 固定資産税評価額

13m×5m×81000=5,265,000円

④ 固定資産税額

課税標準額(5,265,000×1/6[小規模住宅用地の特例])×税率1.4%

=12285円

未接道では無かった場合

150000円×13m×5m×1/6×税率1.4%

=22750円

つまり、この場合は無道路地でなく、普通に接道していた場合の54%が固定資産税になります。

思っていたほど安くないと思われる方も居るかもしれませんが、間口や基準法道路までの距離によっても異なりますので、詳しくは市町村に確認しましょう。

3.再建築不可物件の固定資産税・都市計画税で困ったら?

再建築不可物件は思ったほど固定資産税が安くないことが分かってきました。

もしすでに再建築不可物件を所有されていて売却をお考えでしたら、当社のような再建築不可物件に強い不動産屋に相談するようにすることをお勧めいたします。

当サイトURUHOMEを運営するドリームプランニングは、再建築不可物件を積極的にお買取りさせていただいております。

年間の取引件数も多く、再建築不可物件の不動産売買に精通しております。

ですので、再建築不可物件の売却をお考えの際は、再建築不可物件の不動産売買を専門としているドリームプランニングへご相談くださいませ。